Helfer im Impfzentrum erhalten steuerliche Entlastung: Übungsleiter- und Ehrenamtspauschale

Viele ehrenamtliche Helfer engagieren sich im Kampf gegen die COVID-19-Pandemie in den Impfzentren. Für diesen Personenkreis haben sich die Finanzministerien von Bund und Ländern als Dank für das Engagement auf eine Steuervergünstigung geeinigt. Menschen, die nebenberuflich beim Impfen der Bevölkerung unterstützen, können in ihrer Steuererklärung nachstehende Regelung in Anspruch nehmen und ihre Einkünfte daraus steuerfrei stellen lassen:

- Ehrenamtspauschale: Die Ehrenamtspauschale kann in Anspruch nehmen, wer nebenberuflich in der Verwaltung des Impfbereiches, in der Leitung eines Impfzentrums oder in der Infrastruktur tätig ist. Diese beträgt für 2020 maximal 720 EUR und für 2021 bis zu 840 EUR (70 EUR monatlich).

- Übungsleiterpauschale: Alle nebenberuflichen Helfer, die direkt beim Impfen oder bei den Aufklärungsgesprächen beteiligt sind, können für ihre Einnahmen daraus in ihrer Steuererklärung für 2020 und 2021 die Übungsleiterpauschale in Abzug bringen. Für 2020 beträgt diese maximal 2.400 EUR (200 EUR monatlich) und maximal 3.000 EUR für das Kalenderjahr 2021. Bis zu diesem Betrag bleiben dann alle Einkünfte aus der nebenberuflichem Tätigkeit steuerfrei.

Der Steuerfreibetrag kann zeitanteilig auf das Kalenderjahr aufgeteilt werden.

Für hauptberuflich Tätige gelten diese Pauschalen nicht!

Auch in den Corona-Testzentren kommen zahlreiche ehrenamtliche Helfer zum Einsatz. Teilweise gewährt die Finanzverwaltung hier ebenfalls Ehrenamts- und Übungsleiterpauschalen (vgl. OFD Frankfurt a. M., Vfg. v. 10. Februar 2021 – S 2331 A-49-St 210).

Vorträge beim Deutschen Berufs und Erwerbs Imker Bund e.V. (DBIB)

Am 21.02.2021 durfte ich als Referentin für den Deutschen Berufs- und Erwerbsimkerbund (DBIB) einen Vortrag über „ Umsatzsteuer in der Imkerei“ halten. Ich habe mich über die rege Teilnahme sehr gefreut und gerne die anschließenden Fragen auch telefonisch in den Tagen danach beantwortet.

Inhalt des Vortrages war:

- Prinzip/ Grundlagen der Umsatzsteuer

- Unternehmer und Umfang des Unternehmens

- Kleinunternehmer

- Liebhaberei

- Sonderregelung für Landwirtschaft/ Imkerei

- Prinzip der Durchschnittsatzbesteuerung

- Sonderfälle in der Imkerei:

- Dienstleistungen

- Hofladen und Fremdzukäufe

- Verarbeitungsstufen

- Wechsel zur Regelbesteuerung in der Imkerei

- Allgemeines

Die nächste Veranstaltung findet am Sonntag, 28. März um 10 Uhr zum Thema „Kassenführung“ (Online-Seminar) statt. Dabei werde ich alles rund um die Kassenführung, Kassenbuch, elektronische Kasse, offene Ladenkasse, Bon-Pflicht etc. besprechen.

Gebühr: exklusiv für DBIB Mitglieder, 15 €

Verlängerung der Frist für die Abgabe der Steuererklärung Veranlagungszeitraum 2019

Angesichts der durch die Corona-Pandemie verursachten Ausnahmesituation haben die obersten Finanzbehörden des Bundes und der Länder beschlossen, die Ende Februar 2021 ablaufende Erklärungsfrist für das Kalenderjahr 2019 für Steuererklärungen, die durch Angehörige der steuerberatenden Berufe erstellt werden, allgemein bis zum 31. März 2021 zu verlängern.

Zum BMF-Schreiben: https://www.bundesfinanzministerium.de/nl/3e7198a3-0c38-411c-b45a-cac6c9fade0f

Außerordentliche Wirtschaftshilfe November

Aufgrund der neuen Infektionsentwicklung haben sich Bund und Länder zu weiteren Eindämmungsmaßnahmen entschlossen. Dazu gehört auch die temporäre Vollschließung einzelner Branchen. Die daraus resultierenden Umsatzeinbußen der betroffenen Unternehmer, Selbständigen, Vereine und Einrichtungen sollen über die außerordentliche Wirtschaftshilfe November teilweise aufgefangen werden.

Antragsberechtigt sind Unternehmen, Selbstständige, Vereine und Einrichtungen, die direkt oder indirekt von dem Beschluss vom 28.10.2020 betroffen sind.

Direkt betroffen sind Unternehmen, die vorübergehend schließen mussten.

Indirekt betroffene Unternehmen sind diejenigen, die regelmäßig 80% ihres Umsatzes mit direkt betroffenen Unternehmen erzielen. Als Beispiel wird die Wäscherei, die vorwiegend für Hotels arbeitet, genannt.

Bei der Novemberhilfe handelt es ist um eine Kostenpauschale, errechnet aus dem durchschnittlichen wöchentlichen Umsatz dessen Bezugsgröße dabei der Vorjahresmonat November 2019 ist. Für die Unternehmen, die nach dem 30.11.2019 gegründet worden sind und ihren Geschäftsbetrieb danach aufgenommen haben, ist der Bezugsrahmen der Oktober 2020. Soloselbständige (Künstler, Freiberufler etc. mit schwankenden Umsätze übers Jahr) haben ein erweitertes Wahlrecht. Sie können als Bezugsrahmen für den Umsatz auch den durchschnittlichen Vorjahresumsatz von 2019 zugrunde legen.

Die Kostenpauschale der staatlichen Leistung beträgt 75 Prozent des durchschnittlichen wöchentlichen Umsatzes des entsprechenden Bezugsrahmens (November 2019, Oktober 2020 oder 2019) und wird für jede angeordnete Lockdown-Woche gezahlt. Dies gilt für Unternehmen bis 50 Mitarbeiter und soll die Fixkosten des Unternehmens pauschalieren. Detaillierte Nachweise sollen damit überflüssig werden. Für größere Unternehmen werden die Prozentsätze nach Maßgabe der Obergrenze der einschlägigen beihilferechtlichen Vorgaben ermittelt. Andere staatliche Leistungen wie Überbrückungshilfen oder Kurzarbeitergeld für diesen Zeitraum werden von der Novemberhilfe abgezogen. Der Erstattungsbetrag wird auch auf eventuell spätere Leistungen aus der Überbrückungshilfe für den fraglichen Zeitraum angerechnet. Hierbei soll jedoch eine Günstigerprüfung erfolgen.

Eine Sonderregelung gibt es für Unternehmen, die trotz Schließung weitere Umsätze erzielen. Das sind z. B. Gaststätten und Restaurants, die auf Lieferdienst und Außerhausverkauf umgestellt haben. Für diese Betriebe gilt, dass Umsätze, die im November 2020 trotz der grundsätzlichen Schließung gemacht werden, bis zu einer Höhe von 25 Prozent des Vergleichsumsatzes im November 2019 nicht angerechnet werden. Um eine Überförderung von mehr als 100 Prozent des Vergleichsumsatzes zu vermeiden, erfolgt bei darüberhinausgehenden Umsätzen eine entsprechende Anrechnung.

Für Restaurants gilt eine besondere Regelung, wenn sie Speisen im Außer-Haus-Verkauf anbieten. Hier wird die Umsatzerstattung auf 75 Prozent der Umsätze im Vergleichszeitraum 2019 auf diejenigen Umsätze begrenzt, die damals dem Umsatzsteuersatz von 19 Prozent unterlagen, also die im Restaurant verzehrten Speisen und entsprechenden Getränke. Somit sind die Umsätze des Außerhausverkaufs – für die der reduzierte Mehrwertsteuersatz von 7 Prozent galt – nicht mit einzubeziehen. Um in dieser Zeit eine Ausweitung dieser Art von Geschäft bei den Restaurants zu fördern, werden die Umsätze aus dem Außerhausverkauf während der Schließung von der Umsatzanrechnung ausgenommen.

Beispiel: Eine Pizzeria hatte im November 2019 8.000 Euro Umsatz durch Verzehr im Restaurant und 2.000 Euro durch Außerhausverkauf. Sie erhält daher 6.000 Euro Novemberhilfe (75 Prozent von 8.000 Euro), d. h. zunächst etwas weniger als andere Branchen (75 Prozent des Vergleichsumsatzes). Dafür kann die Pizzeria im November 2020 deutlich mehr als die allgemein zulässigen 2.500 Euro (25 Prozent von 10.000 Euro) an Umsatz mit Lieferdiensten erzielen, ohne dass eine Kürzung der Förderung erfolgt.

Der Antrag auf Novemberhilfe erfolgt elektronisch durch Steuerberater*innen nach vereinfachtem Antrag über die Plattform der Überbrückungshilfe (www.ueberbrueckungshilfe-unternehmen.de). Soloselbständige sollen bis zu einem Förderhöchstsatz von 5.000 Euro den Antrag direkt selbst stellen können. Derzeit wird an der entsprechenden Umsetzung gearbeitet. Eine Gewährung von Abschlägen wird geprüft.

Weiterhin wird der KfW-Schnellkredit geöffnet und angepasst. Damit sind auch Unternehmen mit bis zu 10 Beschäftigten antragsberechtigt. Die maximale Kredithöhe ist auf 300.000 Euro beschränkt und ist abhängig vom in 2019 erzielten Umsatzes.

Auch die anderen Corona-Hilfen für die am stärksten betroffenen Wirtschaftsbereiche werden verlängert und die Konditionen verbessert, da zu erwarten ist, dass auch einige Wirtschaftsbereiche in den kommenden Monaten fortgeführte Einschränkungen ihres Geschäftsbetriebes hinnehmen müssen (Bereiche der Kultur- und Veranstaltungswirtschaft, Soloselbständige). Hierfür wurde u. a. das bestehende Instrument der Überbrückungshilfe weiterentwickelt (Überbrückungshilfe III).

Für Rückfragen zur „Außerordentlichen Wirtschaftshilfe“ für den November – gegebenenfalls auch im Rahmen der Beantragung – stehen wir Ihnen gerne zur Verfügung.

Bleiben Sie gesund!!!

Fragen und Antworten – Außerordentliche Wirtschaftshilfe – Novemberhilfe

Das Bundesministerium für Finanzen hat einen neuen FAQ-Katalog für die außerordentliche Wirtschaftshilfe – Novemberhilfe veröffentlicht.

Den Link dazu finden Sie hier:

Für Fragen diesbezüglich wenden Sie sich bitte an mich.

Dipl.Ing.agr. Stbin A. Schoenenburg

Ihre Steuerberatung für Preetz, Schönberg, Schönkirchen und Kiel

Einkünfte aus Vermietung und Verpachtung

Abbruchkosten und Werbungskostenabzug

Im Urteil des FG Münster Urt.v. 21.08.2020 -4 K 855/19 E (Revision beim BFH wurde zugelassen) ging es um die Abbruchkosten und inwieweit diese als Werbungskosten sofort abzugsfähig sind. Hierbei ging es um den Fall, dass ein im Dezember 2011 erworbener Bungalow bis zum 01. September 2014 vollumfänglich vermietet wurde. Nach einem Mieterwechsel zum 01. September 2014 erfolgte eine Teilvermietung. Desweiterein überlies die Klägerin unentgeltliche Teile der Kellerräume des Bungalows an die Firma des Ehemannes.

Im März 2017 wurde der Bungalow abgerissen und ein Mehrfamilienhaus durch die Klägerin darauf errichtet. Die Klägerin machte den Restbuchwert des Bungalows, des Inventars sowie der Abbruchkosten in 2017 in ihrer Steuererklärung in vollem Umfang als Werbungskosten bei den Einkünften aus Vermietung und Verpachtung geltend.

Das Finanzamt kürzte die Werbungskosten um den Anteil, der auf die unentgeltlich zur Nutzung an den Ehemann überlassenen Kellerräume entfiel. Die dagegen gerichtete Klage beim Finanzgericht hatte Erfolg.

Die Aufteilung der Kosten ist sowohl zeitanteilig als auch nach der Art der Nutzung flächenanteilig vorzunehmen. Maßgeblich ist die gesamte Nutzungsdauer des Objektes. Dies führt in diesem Fall dazu, dass die Abbruchkosten zu 9,8 % auf den unentgeltlich überlassenen Anteil entfallen.

Nach den allgemeinen Grundsätzen zum Veranlassungsprinzip ist aber eine private Veranlassung von unter 10 % steuerlich unerheblich und damit die Kosten im vollen Umfang abzugsfähig.

Bei Fragen zu diesem Urteil wenden Sie sich gerne an:

Kanzlei Schoenenburg – Steuerberatung

Ihre Steuerberatung im Bereich Plön, Preetz, Schönberg, Schönkirchen, Kiel

Kinderbonus

Als Teil des Corona-Konjunkturpakets der Bundesregierung wird an Familien eine finanzielle Hilfe in Form des „Bonus-Kindergeldes“ ausbezahlt, da sie durch die Corona-Krise besonderen Belastungen ausgesetzt sind. Liegen im September 2020 die grundsätzlichen Voraussetzungen wie für das Kindergeld vor, wird dieser Bonus ohne Antrag ausgezahlt.

Die Auszahlung erfolgt in zwei Raten automatisch durch die zuständige Familienkasse. Im September 2020 erfolgt in Höhe von 200 € die erste Auszahlung und im Oktober 2020 dann die restliche Auszahlung in Höhe von 100 €.

Für Kinder, für die in einem anderen Monat in 2020 die Voraussetzungen für den Erhalt von Kindergeld vorliegen, erfolgt die Zahlung des Kinderbonus nicht vor September 2020.

Die Familienkasse zahlt diesen Bonus nicht gemeinsam mit dem Kindergeld aus sondern als Extrazahlung.

Sollten Sie Fragen diesbezüglich haben, wenden Sie sich bitte an uns!

Ihr Kanzlei Schoenenburg – Steuerberatung

Steuerberatung für den Bereich Preetz, Plön, Schönberg, Schönkirchen und Kiel

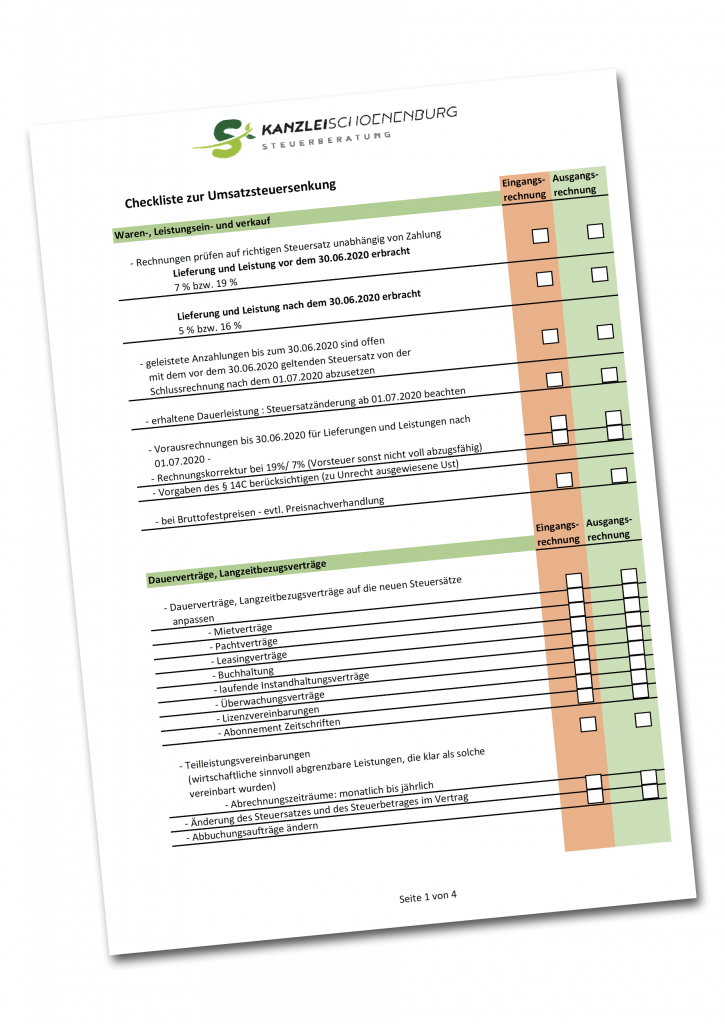

Checkliste zur Umsatzsteuersenkung

Nun ist die Änderung des Umsatzsteuergesetzes ab dem 01.07.2020 da. Mit dieser Checkliste geben wir Ihnen notwendige Informationen und zeigen Ihnen evtl. Handlungsbedarf auf.

Bei Fragen setzen Sie sich bitte mit uns in Verbindung.

Mandantenrundschreiben: Anpassung der Umsatzsteuersätze

Sehr geehrte Damen und Herren,

zur Bewältigung der Corona-Krise hat die sich Große Koalition am 3.6.2020 auf ein umfangreiches Konjunktur- und Krisenbewältigungspaket sowie ein Zukunftspaket geeinigt. Ein zentrales Element zur Stärkung der Konjunktur und Wirtschaftskraft soll dabei die befristete Absenkung der Mehrwertsteuersätze von 19 % auf 16 % sowie von 7 % auf 5 % vom 1.7.2020 bis 31.12.2020 darstellen. Die geplante Änderung ist vom Gesetzgeber zwar noch nicht umgesetzt worden, allerdings führt die Absenkung der Umsatzsteuersätze zu kurzfristigem Handlungsbedarf in Unternehmen, da Systeme und Prozesse angepasst werden müssen. Insbesondere die folgenden Aspekte sind dabei zu beachten:

- Für die Entstehung der Umsatzsteuer und die zutreffende Anwendung des Steuersatzes kommt es darauf an, wann die Leistung tatsächlich ausgeführt worden ist (Lieferung = Verschaffung der Verfügungsmacht, sonstige Leistung = Zeitpunkt der Vollendung). Damit ist weder der Tag der Rechnungstellung noch der Tag der Zahlung maßgeblich. Es ergibt sich grundsätzlich die folgende Übersicht der anzuwendenden Steuersätze:

- Bis zum 30.6.2020 ausgeführte Leistungen

Regelsteuersatz 19 %

Ermäßigter Steuersatz 7 % - Zwischen 1.7.2020 und 31.12.2020 ausgeführte Leistungen

Regelsteuersatz 16 %

Ermäßigter Steuersatz 5 % - Ab 1.1.2021 ausgeführte Leistungen

Regelsteuersatz 19 %

Ermäßigter Steuersatz 7 %

- Bis zum 30.6.2020 ausgeführte Leistungen

- Am 5.6.2020 hat der Bundesrat dem Corona-Steuerhilfegesetz zugestimmt. Vom 1.7.2020 bis

30.6.2021 ist für Restaurant- und Verpflegungsdienstleistungen der ermäßigte Steuersatz

anzuwenden. Getränke sind von der Steuersenkung allerdings ausgenommen. Für

Restaurations- und Verpflegungsdienstleistungen gelten somit folgende Steuersätze:- Bis zum 30.6.2020 ausgeführte Leistungen 19 %

- Zwischen 1.7.2020 und 31.12.2020 ausgeführte Leistungen 5 %

- Zwischen 1.1.2021 und 30.6.2021 ausgeführte Leistungen 7 %

- Ab 1.7.2021 ausgeführte Leistungen 19 %

- Bei Anzahlungen, die vor dem 1.7.2020 für Leistungen im Übergangszeitraum vereinnahmt werden, ist auf diese grundsätzlich der bisherige Steuersatz anzuwenden. Wird die Leistung dann zwischen dem 1.7.2020 und 31.12.2020 erbracht, unterfällt das gesamte Entgelt jedoch dem verminderten Steuersatz, was auf der Schlussrechnung entsprechend berücksichtigt werden muss.

- Sämtliche Kassen- und ERP-Systeme sind auf die abgesenkten Steuersätze anzupassen.

- In der Buchhaltung werden neue Konten für die angepassten Steuersätze benötigt.

- Im Rahmen der Rechnungseingangsprüfung ist darauf zu achten, dass für Eingangsleistungen im Zeitraum zwischen 1.7.2020 und 31.12.2020 der abgesenkte Steuersatz ausgewiesen wird. Bei Anwendung des alten Steuersatzes liegt in Höhe der Differenz ein zu hoher Steuerausweis vor, der nicht als Vorsteuer geltend gemacht werden kann.

- Bei Dauerleistungen, z.B. Miet- oder Leasingverträgen, ist darauf zu achten, dass, soweit in den diesbezüglichen Verträgen Bruttoentgelte vereinbart wurden, diese für Leistungszeiträume ab Juli 2020 entsprechend an die geänderte Rechtslage angepasst und die Preise für die Leistungen ggf. neu kalkuliert werden müssen, vorausgesetzt, dass der Vorteil der Steuersatzsenkung an den Kunden weitergegeben werden soll.

Wir hoffen, dass wir Ihnen einen ersten Überblick verschaffen konnten und stehen Ihnen für Rückfragen gerne zur Verfügung.

Mit freundlichen Grüßen

Anke Schoenenburg

Neueste Kommentare